8月14日,腾讯发布第二季度财报,不凑巧的是,当日欧市盘中,美国2年期与10年期国债利率发生2007年来首次倒挂,引起市场对经济衰退的恐慌,美股三大指数均暴跌3%。

8月15日,中国香港恒生指数低开1.41%,盘中失守25000点整数关口。与此同时,腾讯控股低开3.88%,以七月以来的最低价326.8港元开盘。15日腾讯的行情低迷不能说没有大环境的影响,但是截至收盘,当日恒生指数微涨0.76 %,腾讯控股却是下跌2.28%。到16日再跌1.21%,以326.4元收盘。

情况变成这样,只能说明,唱空腾讯的力量确实很强。那么,他们为何如此不看好腾讯?

悬在半空的转型

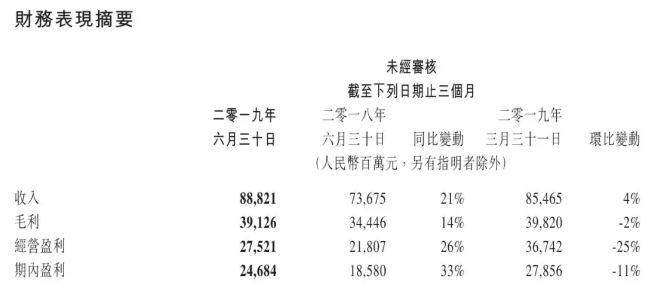

根据财报披露,截至6月30日,腾讯第二季度实现营收888.21亿元,同比增长21%,未达到市场预期的934.1亿元,增速也低于市场预期的25%;毛利润为391.26亿元,同比增长14%,环比下降2%;期内盈利(净利润)246.84亿元,同比增长33%,环比下降11%。

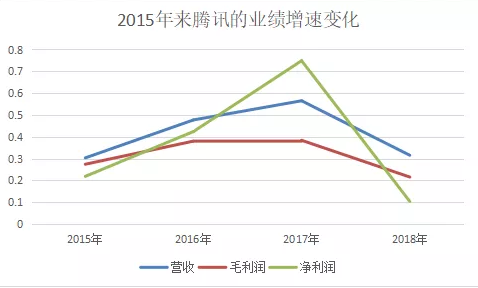

若从同比数据来看,腾讯二季度的营收利润增长得都不错,但是相比于2019年Q1,各项利润都在下跌。而且同比增长情况不错,并不能说明腾讯的业绩表现有多好。2018年,是近几年腾讯业绩增速最低的一年,2018年Q2,腾讯的业绩表现并不亮眼。

2018年,移动互联网用户增速放缓,人口红利见顶。业界达成的共识是,消费互联网的潜力已经肉眼可见。腾讯对此也非常清楚,因此在2018年10月,进行了新一轮整体战略升级,目的在于拥抱产业互联网的发展趋势。形成了六大事业群:WXG(微信)、IEG(互动娱乐)、PCG(平台与内容)、CSIG(云与智慧产业)、CDG(企业发展)、TEG(技术工程),其中CSIG和CDG都在向B端业务重点发力。

从2019年Q1开始,腾讯又把“金融科技及企业服务”这一板块独立纳入财报统计范围。“产业互联网”成为了腾讯在2019年,及未来很长一段时间内的发力方向。

但是从2019年上半年的情况看,“金融科技及及企业服务”的发展情况只能说是差强人意。这一板块在2019年Q1的带来的收入是218亿元,同比增长44%;2019年Q2实现收入229亿元,同比增长37%,增速居然出现了下降。

暂时看来,腾讯的战略转型是未达预期的。而且这样的转型策略,就算对于腾讯这样强大的巨头来说,也是一个哪怕尽心竭力,依旧会充满挑战性的棘手问题。

最大的风险来自阿里巴巴

移动互联网用户规模迅速扩张的时代,就是消费互联网的红利时期。在这一时期,腾讯和阿里巴巴各凭绝技,依仗从PC互联网时代就积累下来的优势,成为中国互联网行业最大的两大巨头。腾讯的绝技是社交+泛娱乐,更加贴近消费者;阿里的绝技是电子商务+金融科技,对于B端和C端是两头兼顾的。

现在腾讯要搞产业互联网,主要是想向阿里最擅长的金融科技和“to B”领域发起挑战。对腾讯来说,这注定会是一条充满艰辛的路。

腾讯搞产业互联网的两大基础,一个是金融科技、另一个是云服务。

1金融科技

腾讯金融科技的收入主要来自三个方面:其一,是向商户收取商业交易手续费;其二,是向用户收取提现费用及信用卡还款费用;其三,是向金融机构收取分销金融科技产品(例如“微粒贷”及在“理财通”平台提供的财富管理产品)的服务费。

这些事情蚂蚁金服的支付宝同样也在做,而且在一些费用收取,比如提现费率上优惠力度更大。腾讯在微信支付里新推出的零钱通相当于支付宝的余额宝,但是对于用户来说,零钱通比余额宝不见得更有吸引力。

金融科技在在资本对人工智能的狂热追捧中,也成为了一个不小的风口。但是相比于人们对金融科技勾画出的各种美好蓝图,现实依然比较骨感,我们离千人千面、完全智能化的金融科技还是非常远。

倒是对于阿里巴巴率先探出互联网金融时代的金融科技,从支付宝的移动支付,到余额宝的活期理财,人们已经开始习以为常。腾讯在金融科技方面进步的很快,凭借微信的社交领域优势,市场份额也在高速增长。

但在这方面,阿里巴巴的金融科技和其自身的电子商务生态相得益彰,阿里比起腾讯来,也不会落于下风。并且阿里巴巴雄厚的积淀,更加容易让人信赖。

2云服务

在云服务领域,根据IDC研究表明,目前全球最强大的云服务提供商是亚马逊的AWS,其次是微软的Azure,阿里巴巴的阿里云占据全球第三的共有云市场份额,也是全球第三强,腾讯的腾讯云在全球能排到第六。

在国内,2018年阿里云在公有云市场份额排名第一,腾讯排名第二。但是腾讯云这个第二,和阿里云这个第一之间的差距……这么说吧,阿里云2009年诞生,而腾讯云在2013年诞生,他们之间的整体差距,可能并没有随着时间的前进而缩短多少。

腾讯云的在游戏和视频这两大垂直领域占据着领先地位,在腾讯系生态圈之外的竞争力并不显著。阿里云在成立之初就为应对淘宝和天猫的海量数据问题,以及处理蚂蚁金服的金融数据不断的进行改造升级,对于处理复杂的数据问题和提供稳定可靠的云服务得心应手,在世界范围内都有着很强的竞争力。

如今腾讯云想要“进一步加强我们在金融及零售服务领域的地位”,这可能多少还是得考虑一下阿里云的情绪。

小结:

腾讯从金融科技和企业服务着手,开始发力产业互联网。沿袭了腾讯自己PC互联网时代的“学习”态度,向阿里学习。可是从现实状况来看,阿里巴巴在B端的表现一直都很强势,随着优势的积累,还会变的更加强势。以往腾讯学完以后总能超越老师,这次也能把阿里拍死在沙滩上吗?好像,确实没办法如此乐观。

广告这个短板

在腾讯向产业互联网奋力挺进的过程中,自身的短板却逐渐被暴露出来,而且这个短板,明显在给整个腾讯集团前进的步伐拖后腿。

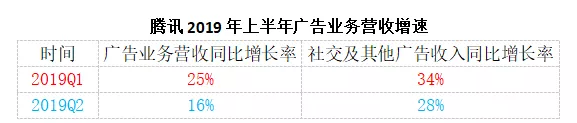

在2019年第一季度,腾讯的广告业务收入同比增长25%至133.77亿元,社交及其他广告收入增长 34%至98.98亿元,主要由于来自朋友圈、小程序及QQ看点的广告增长。

二季度,网络广告业务收入同比增长16%至164.09亿元,社交及其他广告收入同比增长28%至120.09亿元,增长动力同样主要来自微信朋友圈和QQ看点广告收入的增加。但是媒体广告收入减少了7%。

可以看到,在2019年第二季度,腾讯的广告业务增速是在放缓的,收入164.09亿元大幅低于市场预期。如果想找外部原因的话,很容易,毕竟在2019年,整体宏观经济环境都承受着下行的压力,广告需求肯定也在萎缩;另一方面,头条系产品的广告库存在不断释放,整个互联网广告行业都在承受压力。

但是,腾讯的广告业务拖后腿,并不是最近才有的说法。

2017年之前,腾讯分为效果广告和品牌展示,很长一段时间内,为腾讯总体收入所做的贡献都不够分量,以至于游戏营收独撑大局,甚至腾讯也被视为了一家游戏公司。

在2016年,腾讯的广告营收能力,被对手们甩开了最远的距离。根据eMarKeter发布的数据显示,2016年,中国总移动广告支出为273.1亿美元。阿里巴巴2016年的移动广告收入达110亿美元,占据40.3%的份额;百度移动广告收入达55亿美元,市场份额将接近20%;腾讯移动广告收入为32亿美元,市场份额为11.6%,不到当时阿里的1/3。

从2017年起,腾讯的广告业务开始分为社交和媒体广告。腾讯广告的组织结构不清晰、内部协同不畅的问题得到了一定的改善,腾讯的广告收入增速开始加快。但是从2018年10月,腾讯调整集团整体组织架构后,把各事业群的广告资源被整合到CDG旗下的AMS(广告业务线),由公司统一调配,广告业务的营收增速反而开始不断下滑。这还真是一件奇怪的事。

小结:

腾讯的广告业务17年的调整卓有成效,18年力度更大的调整,反而起到了反作用。只能说明,腾讯的广告团队本身,还是存在着很大的问题。

2018年10月的调整动作的方向应该是正确的,因为早在2007年,阿里就建立了阿里妈妈这个广告营销平台。而广告系统团队,一直都是字节跳动最核心的研发团队之一。建立统一调动的大广告分销平台,是已经被充分验证过的正确道路。但是,这条路看起来对腾讯来说竟然是走不通的。

从比较悲观的角度来看,腾讯的广告部门短期内还是挑不起大梁,“金融科技和企业服务”还处在起步开拓阶段,营收的重任还得交给游戏。

挑战者们的威胁

根据腾讯的2019Q2财报显示,其主要收入依然是来自增值服务,占比54%,收入为480.8亿元。其中网络游戏收入为273.07亿元;社交网络收入207.73亿,这部分主要是数字内容服务,比如直播和视频。

腾讯最核心的社交和游戏领域,在中国目前并没有诞生出强有力的挑战者。但其他领域就没办法这么乐观。

1在线视频

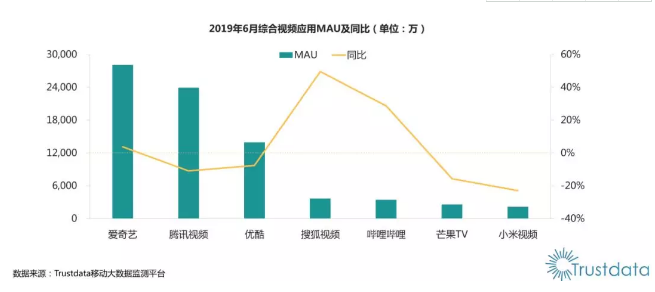

目前国内的在线视频行业呈现出明显的头部效应。从2014年开始,爱奇艺、腾讯视频、优酷就成为了在线视频行业前三的常客,到2018年,腾讯视频、爱奇艺和优酷三家,分走了国内在线视频市场超过8成的份额。

在“优爱腾”三巨头中,爱奇艺和腾讯视频都与优酷的用户数量拉开了差距。但是,腾讯视频并没有在与爱奇艺的竞争中确立绝对的优势。

反而在活跃用户和订阅会员两方面,腾讯被爱奇艺反超。截至2019年Q2,爱奇艺的订阅会员规模达到了1.005亿,腾讯的订购账户数达到9690万。目前看来,在三巨头的竞争中,爱奇艺是暂时领先于腾讯的。

2在线音乐

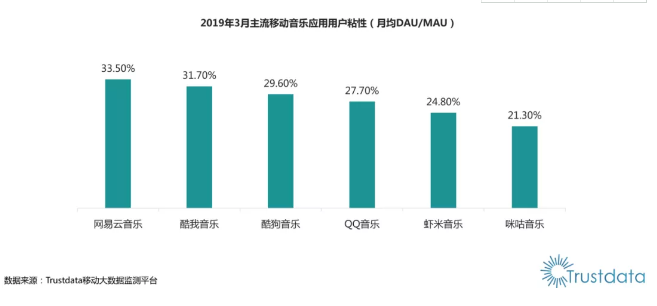

当2016年,腾讯把旗下的QQ音乐业务与中国音乐集团(CMC)进行合并,将QQ音乐、酷狗音乐、酷我音乐、全民K歌统归为腾讯音乐,腾讯音乐就拥有了中国最大的数字音乐版权库。

截止2019年3月,腾讯音乐曲库量已经达到3500万首。但是因为腾讯音乐旗下三大平台,酷狗音乐、QQ音乐和酷我音乐是分开独立经营的。到3月份,网易云音乐总数超2000万首的版权曲库已经追平了酷我音乐。虽然酷狗音乐和QQ音乐的版权库,依然远比网易云音乐庞大,但是自从2018年2月,国家版权局促成了腾讯音乐和网易云音乐的相互授权,腾讯的版权优势,就远不及以前那般意义重大。

网易云音乐在音乐社交领域的不断创新,让其在2019年8月的用户数量突破了8亿,而且用户粘性也超过腾讯音乐旗下的三大平台。

3在线文学及漫画

腾讯旗下的阅文集团占据着中国网络文学的半壁江山。但是截止2019年6月,阅文旗下最活跃的QQ阅读,月活用户数量也才堪堪突破1000万,此时领跑文学阅读市场的掌阅,月活用户数量已经接近7000万,差距非常巨大。

更糟糕的是,自2018年以来的免费阅读热潮,对于以付费阅读模式为主的阅文集团,正在造成持续不断的冲击,到2019年6月,七猫免费小说和米读小说这两款免费阅读软件的月活用户规模也接连超过了QQ阅读。而相比于2017年11月30日上市当天的最高股价110港元,截止8月20日,阅文当日的最高股价已经跌至25.4港元。

对于漫画市场,腾讯也非常重视。但在移动漫画市场,Trustdata数据显示,2019年6月腾讯动漫的月活用户数量没有突破500万,快看漫画的月活用户数量已经超过了1500万,位居榜首的快看漫画已经把腾讯动漫甩开了三倍的距离。

4短视频和资讯流

短视频是泛娱乐行业最贴合移动互联网时代的娱乐方式,在4G网络和智能手机的加持下,短视频经过不到5年时间迅猛发展,就已经足以和发展了十数年的在线视频分庭抗礼。QuestMobile 数据显示,在2019年6月,在线视频行业的总体月活用户,同比增长2.4%至9.64亿,而短视频的总体月活用户数,同比增长32.3%至8.21亿。很显然,短视频的增长潜力依然可观。

对于短视频行业的崛起,腾讯当然不会视而不见。可惜短视频行业是字节跳动的主场,而不是腾讯的。抖音月活用户数4.86 亿,西瓜1.31 亿、火山1.06 亿,去重之后字节跳动的总体月活数达到5.88 亿;腾讯的微视、火锅,分别为1.05 亿、0.11亿。在字节跳动的强势崛起中,腾讯对短视频行业的用户争夺,非常吃力。

围绕着社交(微信和QQ)布局的腾讯新闻,曾今在不短的一段时间内,雄踞着在线新闻资讯的头把交椅,直到今日头条的迅速崛起。在2019年6月,今日头条的月活早已超过2.1亿,而腾讯新闻的月活用户堪堪超过1.5亿。

小结:

腾讯历时十数年,倾力打造出一个以社交为中心,涵盖网络游戏、视频、音乐、文学、漫画及新闻的内容生态系统。作为腾讯核心的社交,不以变现为目的,围绕着社交的内容消费才是变现的途径。

但是,随着时间的演进,人们的内容消费偏好,受到经济、科技、文化乃至政治的影响,处在不断变化中的。举一个典型的例子,短视频这种娱乐形式的崛起,明显就是科技进步的影响,也迎合了新时期人们碎片化的内容消费习惯。

显然,如果腾讯只盯着产业互联网,而对消费互联网,尤其是泛娱乐领域有所松懈的话,后院起火的戏码就会立即上演。

写在最后

科技进步从未止歇,人们的习惯和需求在不断变化。中国的互联网产业如此繁荣,因为这里总是充满了活力。一旦对变化的反应开始迟钝,衰弱乃至被被淘汰都并非不可能,哪怕对于腾讯和阿里来说,也是如此。因为,百度就是前车之鉴。从以往的表现中看,腾讯,其实也不是一家对新变化,十分敏感的互联网企业。

在市场看来腾讯现在的处境风险巨大,但在腾讯自己看来,这的确又是一条顺应变化趋势的道路,只要腾讯在消费互联网和产业互联网做到两头兼顾,两面开花,肯定会迎来更加广阔的发展空间。

可惜资本市场是一个风险过剩的地方。从行为金融学的角度来看,资本市场对风险的认知和反映,不会总是趋于理性。看衰腾讯的人,其实是对腾讯的转型过程及前景,过于悲观。

文/刘旷公众号,ID:liukuang110

点赞(0)

说点什么

全部评论