只要盯住巨头在做什么、追赶什么,就能描绘互联网行业风起云涌、潮涨潮落的晴雨表。

从被称为企业服务元年的2015年开始,阿里就在该领域不断加码投资。

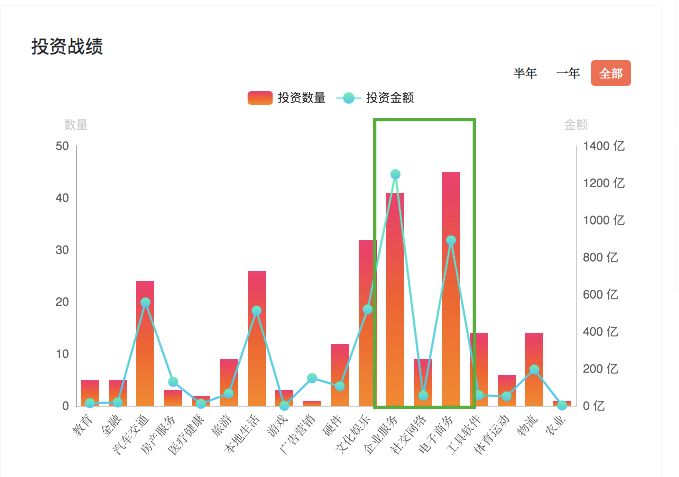

根据IT桔子收录的投资信息,目前企业服务在阿里巴巴所投的行业中,总投资金额最多,总投资数量仅次于阿里的发家支柱业务电子商务。

阿里巴巴投资战绩分布表

(不包括蚂蚁金服、云峰基金、eWPT)

就拿今年的情况来说,阿里巴巴向企服领域投资了31笔,腾讯向企服领域投资了29笔,百度则只有21笔。阿里巴巴在企业服务领域的总投资金额逼近400多亿人民币,比百度(26亿人民币)、腾讯(127亿人民币)之和还要多一大截。

更多BAT企服投资分析

点击图片即可查看

阿里加码企业服务,背后的投资逻辑和原因是什么?从阿里、被投资者、市场等不同角度来看,又意味着什么?这是本文想要探讨的问题。

- 1 -

To B,阿里的基因和未来

加码企业服务,其实在2012年就已经成为阿里最重要的目标。

当时阿里巴巴B2B退市不久,马云在在杭州体育馆召开了一场面对B2B员工的大会,他带去了两个信息:

一是鼓励B2B员工在集团内部进行转岗;

二是阿里巴巴B2B要从销售驱动型的公司向服务型的公司进化。

2B是流淌在阿里血液中的基因,B2B事业群已经在中小企业服务里扎根了18年,其主营业务包括:跨境B2C平台速卖通、中国内贸B2B平台1688、海外B2B平台国际站和农村淘宝等。

虽然阿里后来凭借淘宝、支付宝在C端走向巅峰,一度让人有些忽略阿里2B的实力。但阿里云、钉钉、蚂蚁金服、菜鸟网络等新兵崛起,让阿里B2B故事有了不一样的笔触。阿里B2B业务也发生了本质的变化。

今年阿里巴巴投资者大会上,刚接任不久的张勇将阿里描述为“正在从新零售进入新制造的初期阶段”,打算利用大数据、云计算和物联网去实现按需定制,围绕市场和消费者的需求从B2C走向C2B。

这离不开阿里已经建立起的2B服务生态,新技术、新制造、新金融、新零售、新能源将引领阿里未来三十年的发展。

从市场环境来看,互联网下半场需要新的驱动力。正如王兴所言:“下一波中国互联网如果想回暖的话,一个非常重要的方向是供应链和2B行业的创新”。

因为拿国内和美国的互联网科技公司相比,你就会发现在美国互联网圈上市的2C和2B公司,他们的市值各占一半。

也就是除了谷歌、亚马逊、Facebook、苹果这些明星企业,还有Salesforce、SAP、Oracle等企业级巨头。但在国内,2B公司基本上不能和互联网巨头BAT抗衡,有的还活的很惨。

有做的不好的市场,就有新的市场机遇。只是在国内互联网企业中,阿里的2B下半场会来的更早一些。

普华永道在今年6月份发布的《科技赋能B端新趋势》白皮书中指出,T2B2C将给科技企业带来高达40~50万亿元的整体市值,而ATM(阿里、腾讯、蚂蚁金服)就是其中的代表。

PS: 关注企服行业头条,在后台回复关键词【白皮书】,即可获得《科技赋能B端新趋势》PDF完整版。

- 2 -

投资和被投资,合适更重要

阿里资本从2008年成立已有10年,去年张勇直接对外表明“投资始终服务战略目标,从来不做财务投资。”

这样的投资原则下,被阿里看上的企业,要么就是要和阿里实体业务强强联合,扩展现有业务的边界,要么就是对未来有探路型作用,在市场中占领先机。

简单来说,阿里要的是流量、用户和技术,投资并购是最快的方式。

其实阿里投资变得激进的关键之年还是2013年。当时阿里已经大力发展的移动业务3年,却一直跟不上腾讯微信魔鬼的步伐。

2013年下半年,阿里开始实行“All in无线”战略,同年9月,阿里正式推出社交应用来往,并赋予后者抗衡微信的战略地位,但收效甚微。

马云对移动业务增速的不满意直接改变了阿里的投资策略。阿里投资开始从财务投资转向完全的战略投资,在移动和O2O领域火力全开,如今企业服务也颇有当年之势。

从优势上看,阿里生态独当一面,是不争的事实。但阿里巴巴投资总监谢鹰曾在接受媒体采访时坦言,“劣势是不知道为什么风评不好”。

“强势、控制力太强”

“自己拿不下的,别人也不要想拿下”“阿里从0到1行,从1到N有多少成功的例子?”

“多数被阿里投资的项目,都难免被整体收购,成为阿里众多外包公司之一,比如高德、UC、饿了么”

……

这些都是针对阿里投资的一些评价和质疑。

张勇在接受《中国企业家》采访时表示,他把管理者分为manager和leader。前者管理业务,实现KPI;而leader的使命是带领团队,不仅要拿到结果,同时还要创造未来。“我们要的是leader。

如果这个创始人不能All in怎么办?

“那就换掉他。”

阿里强势的风格,让很多企业排斥将管控权、主导权交给阿里,谢鹰也清楚这一点,但是对于围绕实业进行战略投资的阿里来说,除了业务强强联合,没有第二种选择。

数据、经验、资金,这些都是阿里能够提供给被投公司的资源,同时也对被投项目提出更高的要求,到底是投靠阿里还是选择其他的可能。最主要的还是看创始人们对公司的定位,到底是把企业当老婆养?孩子养?还是当猪养?

当老婆养,就像阿里腾讯一样,能够不断孵化出新的项目,当孩子养,长大了总归要跟外部联姻,当猪养,就比较省心,养大之后卖掉换钱也很划算。

- 3 -

AT,企业服务领域最大的黑马

今年腾讯经历了游戏限号、短视频跨界打击、股价破新低、被批“没有梦想”等事件后,终于迈出了一大步,转身2B行业,要做“产业互联网的助手”。

虽然腾讯也有些2B基因,比如腾讯企点邮箱、企业微信、腾讯云、腾讯文档等,相对阿里来说,在2B领域落下了可不只一点。

腾讯云比阿里云晚了将近5年,企业微信的用户量也远不及钉钉,腾讯也没有技术中台,而阿里在2015年就宣布构建“大中台、小前台”组织机制和业务机制,也就是把阿里的产品技术和数据能力进行整合,并且成立了中台事业群。

从投资中也能看出,腾讯投资额最大的行业是文化娱乐、金融、电商、汽车交通和生活服务,在企业服务领域的投资额和投资量也少于阿里。并且腾讯投资原则基本上是做财务投资,不会像阿里主攻战略投资和并购,对投资公司业务的干涉也不多。

在2018中国(深圳)IT领袖峰会上,马化腾就曾表示:“我们并没有自己去做零售,我们对很多人说我们不做零售,我们甚至不做商业,我们只做连接器、做底层的东西,用云、AI等这些基础设施来帮助客户。甚至,我们可以把系统集成也让给所有合作伙伴。”

正是因为这样,腾讯的人缘和风评似乎都要好一些。在每年的乌镇互联网大会上,马化腾总是能和一帮互联网公司创始人谈笑风生,马云却只能和国际友人表现得客客气气。

低调的腾讯虽然在企业服务领域起步晚,但优势还是很明显的。国内没有一款App能够像微信那样,让用户每天花费大量的时间。小程序应用的低门槛,能够下沉到各种服务中去,一直被称为“下一个移动互联网的风口”。

但是经纬投资人左凌烨曾这样评价国内2B市场:“如果说美国企业服务市场正在由青年向壮年发展。那么中国的企业服务市场只能用小婴儿来形容,现在可能还不会爬,刚刚出生。”

如今阿里也正在招兵买马,不断拉拢或者收购老牌软件厂商取经。腾讯虽然“起的晚”,但也是投资界的老手,也有可能后发制人,在企业级市场大展身手。

- 4 -

拉开下半场投资的帷幕

2018年,BAT都进行了架构调整,都对技术部门进行了重整。

阿里云事业群升级为阿里云智能事业群,并且成立新零售技术事业群;腾讯新成立了云与智慧产业事业群、平台与内容事业群;百度在前不久也宣布将ABC智能云事业部升级为智能云事业群组,搜索公司及各BG的运维、基础架构和集团级共享平台整合至基础技术体系……

与组织架构和人员变动相呼应,BAT的投资策略也开始有些不同。

今年在企业服务领域,阿里以150亿人民币战略入股分众传媒、以50亿人民币的价格并购乐鑫科技、12.2亿并购中兴软科,以及先后投资商汤科技(6亿美元)、Video++(3.49亿人民币)、旷视科技(6亿美元)等AI企业,总投资金额不低于40亿人民币。

从细分行业来看,主要在IT服务、人工智能、营销、物联网等细分行业投入较多。另外,跟蓝凌宣布成立合资公司、与SAP展开战略合作等,都标志着阿里在企业服务领域将继续尝试和深耕。

今年5月,阿里巴巴也发布了第一只源自中国、定位全球化的基金——eWTP生态基金。

跟阿里巴巴投资部和蚂蚁金服不同的是,eWTP将站在阿里巴巴集团和蚂蚁金服业务的层面进行投资,并且脱离前两者,因此也将更加具有包容性,不会像前两者那样激进和急迫,对于企业业务自身发展的干预和竞争也会减少。

对于阿里巴巴投资和蚂蚁金服来说,除了围绕业务发展战略,进行“中心化”投资,阿里在投资上关注最关注的还是前瞻性投资,比如AI、芯片、IoT、生物识别等。

另外,从今年腾讯和百度在企业服务领域的投资情况来看。腾讯把投资重点放在了营销、金融和电子商务领域,在AI、大数据、物联网等行业也没落下,算是全面布局,重点突破。

比如腾讯在营销领域投下了不少于50亿人民币的资金,在IT领域,也斥资25亿战略投资了东华软件、东华诚信。

百度虽然在企业服务领域的投入稍微落后腾讯和阿里,但是在AI领域的投资还是重中之重,今年在企业服务领域的39%的份额都是跟AI相关,同时也在IT、物联网领域加强布局。

总之,BAT都开始结合自身业务,开始“增长补短”,完善自身的生态优势,从而更好地服务C端和B端的用户。

只是随着C端市场的红利期已过,B端市场崛起,BAT在2B市场的争夺战才刚拉开帷幕。

毫无疑问,这场2B大战将带来更多震撼和惊喜,同时也将给产业和商业带来更多向上的改变。

点赞(1)

说点什么

全部评论