作者:藏狐

来源:脑极体

作为一个“中国怂包”,其实我常年都在被各大银行的电话菜单系统折磨着。不过最近,确实是有点忍不了了。

因为,自从银行开始集体“智能化”之后,AI客服就让这个使人无语凝噎的服务变得更加惨绝人寰了。

故事是这样开始的。某天,我联系银行修改我的信用卡信息,光大信用卡客服电话,启动——

“我行已推出智能语音服务,阳光小智马上帮您处理哦,需要请按0。”

“0。”

“小智可以帮您办理账单分期(此处省略1分钟业务广告……)请说出您的需求。”

“帮我连线人工客服。”

“小智也可以帮助您哦。”

“好吧……我要修改信用卡信息。”

“%¥@@*&请您再说一遍。”

“……我要修改信用卡信息!”

“*&…%¥#@抱歉小智没能帮到您,现在帮您转接传统菜单……查询余额请按1,信用卡业务请按,分期请按3……人工请按0。”

“…………”感觉为了逃避冗长语音菜单而盲目选择“AI”的自己很傻很天真。

于是,这两天我就研究了一下银行的各种AI,发现在众多被银行AI折磨的群体中,有因为化妆导致人脸识别失败,被银行要求卸妆再办的;有遇到紧急情况想找人工客服却被AI绕来绕去急死个人的……我的经历简直普通到根本不配有姓名。

不止用户在被银行的智障型AI折磨,他们自己家的柜员也都快被AI赶下台了,银行“关店潮”了解一下。

所以,今天我就替所有“中国怂包”们隔空呼叫一下广大银行巨巨们:如此智商严重欠费的AI,你们究竟为何硬要上马?

轻槽不下火线:正在席卷前线的AI到底有多智能

AI,早就成为金融界的群宠。但凡是个银行,不搞点人工智能都不好意思跟同行打招呼。但是,知道你们银行之间竞争压力大,也不能“没有智能捏造智能也要上”啊。

就拿已经被槽烂了的智能语音来说吧。如今5大国有银行和12家商业银行全部上线了智能客服。在对外公关稿上,它们往往是被这么形容的:

“应答准确率达到99%”“能够感知用户的情绪”“大声说出想咨询的业务,客服就能立即识别并引导办理”……

但在实际场景中呢?智能客服基本都是程式化服务,根本没有多轮对话能力和语义理解,就是个体系庞大的问答系统,用户必须说出精准的关键词,才有可能得到相关答案。要是提出一些笼统的问题或者“最好”这种形容词,就不要幻想它能够明白了。总之,现阶段想要跟智能客服将交流进行下去,还得先把自己假想成机器人才行。

还有正在被各大银行全国推广的刷脸系统,也被看做是AI黑科技。但是打开社交网站,不是远程识别失败多次后账号被锁,就是线下终端带妆识别失败被勒令卸妆。

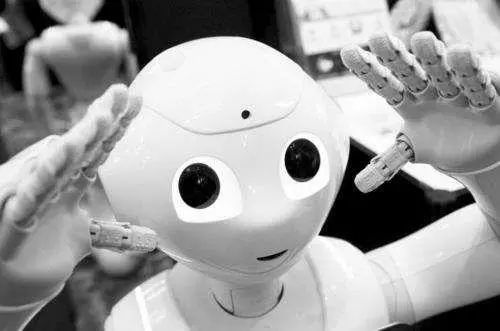

至于各种网点大厅频繁露脸的智能服务机器人,虽然看起来生动自然,但其实和AI没有半毛钱关系。比如交通银行的智能客服机器人娇娇,就是一个视频系统,由坐在远程监控室里真人客服借助变声器装扮成机器人来应答。

在闯过这么多关之后,你终于办好了卡、存好了钱,暗搓搓决定使用智能财富管理来感受一下有钱人的快乐。然而你以为千人千面的智能风险评估和产品推荐,还是会被大数据贴上千人一面的标签,在有限的数据和理财产品力进行了颗粒度极大的匹配。

简单总结一下银行AI体验的三宗罪吧:

技术实力不成熟。目前银行所采用的的语音交互系统,知识图谱往往都不完善,语义理解和多轮对话能力也无法满足复杂的金融业务对话需求,解决模糊需求还得靠人,最终并没有帮用户提高多少效率。

产品逻辑不人性。技术不行,在产品逻辑上也依然采用“懒人思维”,并没有为可能遇到问题的用户设置快速灵活转接人工的通道,也没有问题进度记录的功能,已经体验受挫的用户只能在重复操作中愤怒值持续升级。

算法的不确定性。要真正实现个性化的金融服务,需要对金融产品种类、产品配比、用户画像、交易数据、投资偏好等进行动态分析,对于个人金融需求和非标资产的动态平衡,技术依然面临挑战。

那么,听不懂、辨不明、猜不透,这样的人工智能,不丢还留着过年吗?事情并没有那么简单。

秒杀同事:正在被银行真实拥抱的支援AI

实际上,尽管广大人民群众早已对不成熟的AI技术怨声载道,但银行们却集体对AI化欢欣鼓舞。

不过,和前线那些复杂而琐碎的场景不同,银行真实拥抱的都是那些AI中的重装选手。

比如智能风控。传统的风控比较多采用评分卡模型和规则引擎为核心的评分逻辑。而智能风控则是通过数据和AI安全能力,引入人脸识别、OCR防伪、数据鉴真等综合AI技术,可以多方面完整地把控用户的信用评估和反欺诈行为,解决银行业最头疼的风控难题。

还有就是投资理财。目前,银行已经可以通过深度学习中的回归分析来模仿分析师的交易行为,进而推导出相关交易策略的算法模型。甚至能够通过NLP增强算法,对新闻、报告、舆情等非结构数据进行逻辑分析,从而有效地辅助银行开展投资业务。

以上不难发现,那些真实让银行感受到价值的甜点型技术,背后都有着强大的靠山——就是结构化的海量数据,和清晰而单一的业务场景。

而槽点满满的前线部门,面临的客户更加复杂、问题多种多样,很多需求又是即时和模糊的,更需要灵活的智慧去协调。在满足这些需求上,初级AI几乎是不可能超越人类的,这也是银行应用AI的难点所在。

AI虐我千百遍,我待AI如初恋

既然在前线场景中应用AI困难重重,为什么就不能让AI在后台当一个安静的“美男子”,一定要让它到前线遭受群嘲呢?

甚至在AI还是个宝宝的时候,就开始大幅度砍掉那些依靠人力服务的岗位。德意志银行首席执行官John Cryan就曾提议用机器人取代全银行一半员工,大约49000名。日本瑞惠金融集团更是打算凭借AI将19000名员工缩减到2027,比例高达90%。中国的一些银行也都跃跃欲试。银行业的大趋势,也导致毕马威的一份最新报告声称,2030年银行及其服务可能会“消失”。

银行们究竟是怎么想的?

简单说,驱动银行变革的核心动力就是成本。

由于大量客服遭遇的问题都是简单的触发式问题,比如询问某业务如何办理、某月账单金额之类的,这些简单诉求是可以通过AI系统搞定一大部分。尽管某些复杂的客户需求目前AI还不可能完美解决,但那些只是小概率事件,为此消耗大量的银行人工,从成本角度考虑显然不合理。哪怕让客户在体验逻辑上麻烦一点,最终找到人工解决,整体上银行还是节约了很大一笔成本。

如果说AI取代人工是利益驱动的产物,那么技术的进步就使这一决策变得不那么蠢了。

以被广泛普及的人脸识别为例,当前的技术在室内光线稳定的环境下,已经可以达到1:1识别准确率90%以上,更差一点也稳定在70%,这足够响应和满足绝大多数人脸场景了。

机器实在识别不出来,还可以由银行员工来进行最终的把控嘛。所以,与AI进驻同时发生的,还有人类员工承担的工作越来越轻量化、复杂化。

对银行来说,原有的机械工种正在变得鸡肋,让人员明显地冗余起来。而另一方面,过多的网点也意味着技术升级的难度和成本都变得很高。

在严丝合缝、层级缜密的银行系统中,升级成功未必有功,出事了肯定有过。因此,减员增效,集中网点来提升线下服务质量与体验,就成为必然的选择。

总而言之,短时期内,用户们还将不得不为不成熟的前线AI技术买单,而前线员工也必然经历残酷的转型阵痛。

前方不忍直视,不如望向远方。一个能够回答每个用户独特财务问题,提供个性化支出理财建议,足不出户就能安全快捷完成任何业务办理的金融未来,还是很值得我们共同期待的。

不过,在这之前,麻烦银行们先停止“AI炒作”。混合云的部署,加速行业知识图谱建设,与一些机器视觉和算法企业进行合作,在业务流程上借助AI实现更为人性化的产品体验,都是现阶段可以做到的事……安排上!

不要让AI未火先糊了。

点赞(0)

说点什么

全部评论